摘要:国内货币政策难更宽松,欧美经济存在不确定性。全球精炼锌转为过剩,加工费高位,供应增长预期增加,进口盈利窗口打开,LME隐性库存堪忧。下游房地产、汽车均仍弱,镀锌板开工小幅回升。空头运行中,5月寻找做空机会。

操作策略:对于沪锌1906合约22500附近空单继续持有,新单不建议追空,可待反弹至21800附近做空。

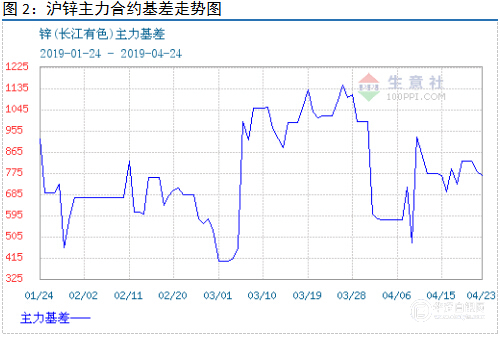

基差套利:目前3个月平均基差为 777.46,当沪锌主力基差偏离200点时可以入场套利。

一、行情回顾

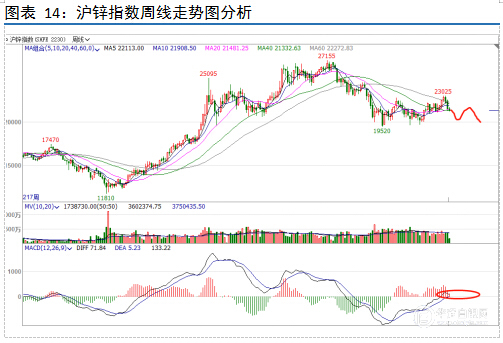

4月锌价走出了单边下跌的走势。从图1中可以看出,月初锌价4个交易日就确认了23000的最高点,之后国内冶炼厂开始复产,产量逐步释放,锌价跌至22000点;4月中旬LME交仓库存突增40%。锌价跌破20日均线至21800附近。中下旬一方面国家对货币政策的定调偏紧,不搞大水漫灌;另一方面,欧美经济数据持续走弱,伦敦金属带动内盘下跌。目前锌价仍处于下跌过程中,后期需要关注20000-20500区间的支撑。

由于4月初进口盈利处于亏损状态,进口锌流入较少,期货升水走高,基差跌破500点;月中因为LME交仓库存大增,期货大幅回落,基差迅速走强,最高上涨至950点。目前沪锌主力基差的平均值为777.46。

二、国内外宏观难有超预期表现

2.1 国内货币政策难更宽松

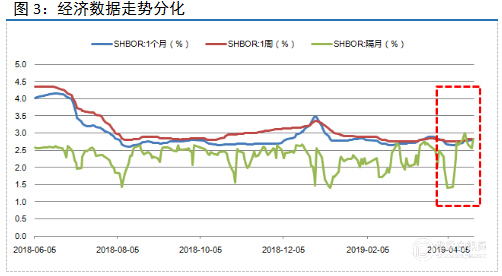

政治局4 月19 日召开会议,分析当前经济形势,部署经济工作。与去年12 月份会议的通稿相比,删去了“六个稳”的目标,而增加了“坚持结构性去杠杆”的要求,传递了非常明确的货币政策结束宽松、回归稳健、着眼防范长期金融风险的信号。从货币市场的利率走势来看,已经开始上扬,尤其是1个月Shibor利率已经创出近期新高。

2.2 欧洲经济存在不确定性

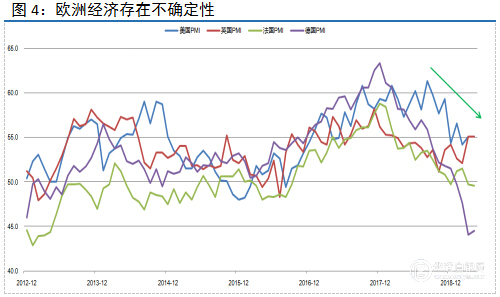

近月来,世界主要经济体的PMI均出现趋势性下行。美国2月Markit PMI初值表现不佳,创两年以来新低,表明美国制造业虽仍在持续扩张,但上涨动能减缓。欧洲方面,制造业仍为欧洲经济主要疲软领域。数据表明第一季度欧洲GDP疲软的表现并非暂时性现象,经济放缓可能将成为2019年的主要趋势,其中德国3月PMI跌至44.1,再创7年新低。

三、供应仍有增长预期

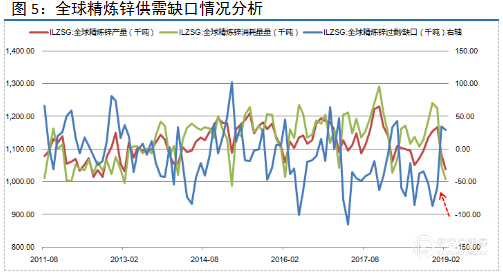

3.1 全球精炼锌供需短缺转为过剩

国际铅锌研究小组(ILZSG)数据显示,全球锌市1月供应缺口转为过剩34.2万吨 ,2月份为过剩28.8万吨,虽有小幅回落,但是已经连续两个月过剩,远远多于往年。

二季度国内锌矿企业增产较多,尤其集中在湖南地区,其中株冶集团为75万吨,太丰矿业、三立集团、湖南轩华三家加起来是31万吨,葫芦岛锌业股份为68万吨,陕西汉中锌业为56万吨,甘肃白银有色是40万吨,云南驰宏锌锗、云铜锌业、罗平锌电三家一共120.6万吨居首位。

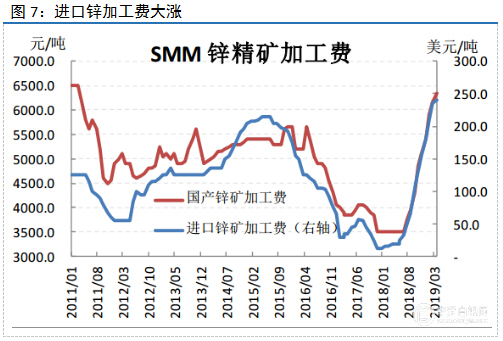

3.2 锌矿加工费高位,供应预期增加

近期进口锌的加工费大涨带动了国内锌精矿加工费的回暖,二八分成提高了冶炼厂利润,其生产积极性有所增加,预计后期锌锭供应会继续增长。

3.3 进口锌窗口打开

根据海关数据显示,2月进口锌精矿 28.93万吨,同比增加了8.16万吨,环比减少了1.21万吨。从4月份进口情况来看,上半个月进口窗口处于关闭的状态,进入月底,沪伦比值上调,进口盈利窗口逐步打开,预计后期进口锌将逐步增多。

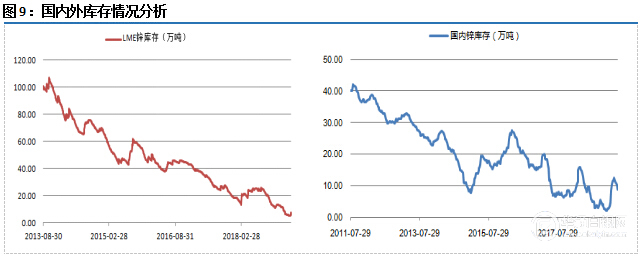

3.4 海外库存大幅反弹,但仍是低库存

截止4月23日,LME的锌库存为7.68万吨,与上周相比突然增加2万余吨,引发市场对海外隐性库存的担忧。国内4月上半月整体库存小幅回落,进入月底受进口锌增加带动,库存小幅累积。不过从整体来看,国内外库存仍然处于历史低位,5月份我们认为国内产量逐步释放后,国内库存将继续累积,如果海外隐性库存太高会对锌价带来小不小的压力。

四、下游需求逐步启动,但仍处于弱势

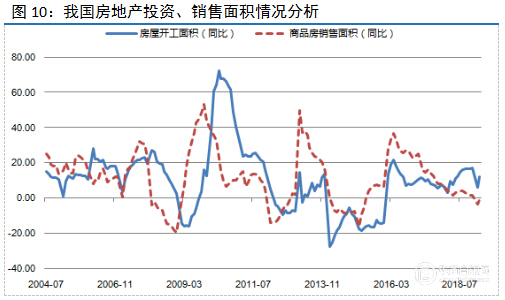

4.1房屋新开工面积回升

2019年1-3月份,全国房地产开发投资23803亿元,同比增长11.8%,增速比1-2月份提高0.2个百分点。其中,住宅投资17256亿元,增长17.3%,增速回落0.7个百分点。住宅投资占房地产开发投资的比重为72.5%。1-3月份,商品房销售面积29829万平方米,同比下降0.9%,降幅比1-2月份收窄2.7个百分点。

一季度我国房地产开发面积与商品房销售面积均有反弹企稳的迹象,一方面说明企业开工出现了明显的回升;另一方面体现出房地产开工的回升将带动下游需求的启动。

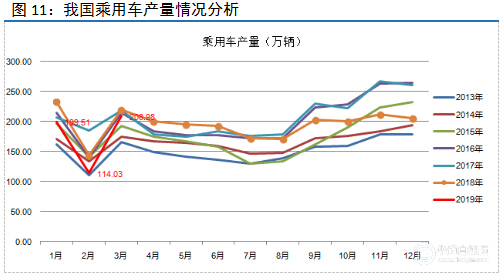

4.2 乘用车产销跌幅收窄

2019年3月乘用车市场零售达到174.0万台,同比下降12.1%,相对18年4季度以来的同比降幅,近几个月呈现逐步回升的较好态势。3月环比2月增速48.2%是近期最强的,体现春节因素的扰动较大。19年1-3月的全国乘用车市场累计零售507.8万台,零售同比累计下降10.5%。5月受小长假影响,预计销量将会出现上涨,整体来看乘用车市场仍处于下滑趋势中。

4.3 镀锌企业开工率小幅回升

3月镀锌企业开工率为 91.05%,环比上升43.08个百分点,同比上升23.21个百分点。从图中可以看出,5月份开工可能会出现季节性的下滑,对需求形成一定的压力。

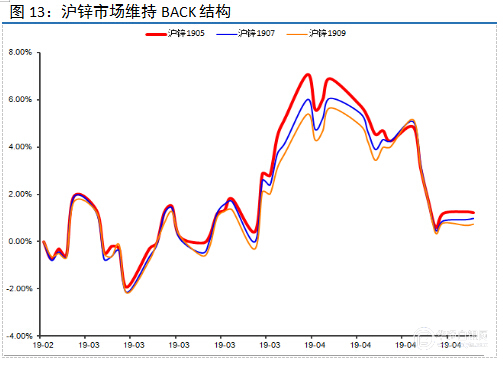

五、近强远弱的价差结构

目前沪锌合约的价差结构呈现出近强远弱的状态,体现出市场对未来锌供应增加预期较强。

六、盘面博弈特征

4月锌价经历了一轮单边下跌行情,主要是受到供应增长预期影响,4月中旬LME库存大增40%,导致市场对海外隐性库存的担忧。从技术上看,这一轮下跌一方面是受到60日均线的压力;另一方面是对前期上涨的一次回踩确认,后期支撑在20000-20500元/吨区间,如果跌破这个区间,那么价格可能直接寻找19200附近的支撑。

六、结论以及操作策略

国内货币政策难更宽松,欧美经济存在不确定性。全球精炼锌转为过剩,加工费高位,供应增长预期增加,进口盈利窗口打开,LME隐性库存堪忧。下游房地产、汽车均仍弱,镀锌板开工小幅回升。空头运行中,5月寻找做空机会。

操作策略:对于沪锌1906合约22500附近空单继续持有,新单不建议追空,可待反弹至21800附近做空。

基差套利:目前3个月平均基差为 777.46,当沪锌主力基差偏离200点时可以入场套利。

七、风险分析

在5月份,我们判断是沪锌沽空。但是,这样的判断也存在以下风险因素对我们的结论构成严峻的考验:

(1)美国进行降息,导致全球商品大涨

(2)海外矿山产量释放不及预期,库存继续被消耗,市场产生逼仓情绪

(3)国内突然降准,流动性继续增加,不利于做空。