摘要:本周沪铜指数震荡上涨0.55%,二季度国内铜企检修处于年内高位,铜加工费走弱,精铜供应偏紧;欧美互征关税,欧盟PMI创5年低位,铜价上方有抛压。本周现货交投趋弱,进口铜盈利窗口不断打开,国内库存累积加快,不过国内外库存仍处于历史低位,对铜价有支撑。3月房地产投资增速加快,用铜需求预期向好。技术上看,目前沪铜1906主力合约处于三角形整理区间,后期将选择方向,预计沪铜1906合约波动区间48800-497000元/吨。操作上建议短线暂时维持观望,套期保值这关注50500附近的压力。

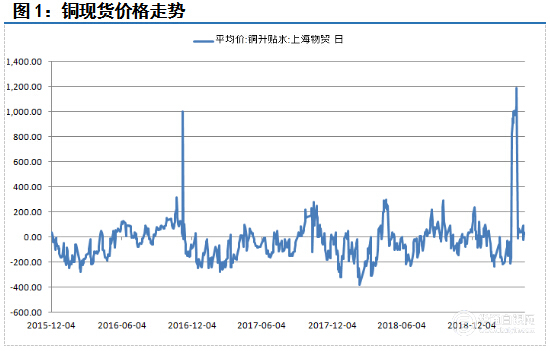

一、铜现货交投趋弱

上海电解铜现货对当月合约报平水~升水110元/吨,平水铜成交价格49360元/吨~49420元/吨,升水铜成交价格49440元/吨~49500元/吨。隔夜铜价震荡下跌,今日沪期铜震荡于49400元/吨一线。持货商踊跃出货,早市报价升水20~120元/吨,乏人问津,有持货商为求成交率先调降报价出货,好铜及平水铜同步下调,好铜降至升水百元以内,90元/吨左右出现买兴,平水铜下调至升水10元/吨。第二节交易时段,平水铜已有平水报价试探市场,好铜可压价至升水80元/吨,湿法铜跟随市场下调报价,自贴水40元/吨下调至贴水80元/吨,有个别企业急于换现可低至贴水百元附近。今日有部分仓单货源流出,多为质量偏弱的品牌,打压现货升水。今日外盘休市,国内市场以换现为主,周末下游继续保持刚需,贸易商未见集中收货买兴,市场坚挺抬价表现趋弱。

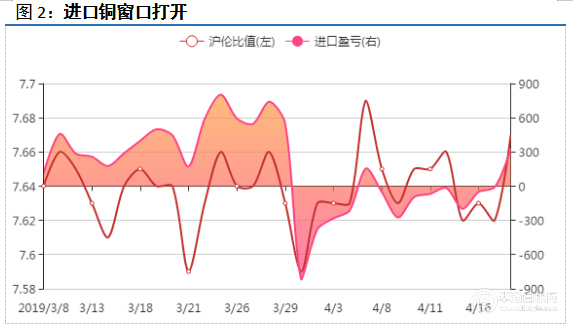

二、进口盈利窗口持续打开

上周沪伦比值维持在7.62-7.67区间波动,进口盈利区间在-9.83 327.62元/吨,进口盈利窗口扩大,进口量增加。

三、进口增加导致库存内高外低

近期进口铜增长导致国内库存累积加快,数据方面,中国 3 月未锻轧铜及铜材进口 39.1 万吨,2 月为 31 万吨, 环比进口有所恢复。目前上期所库存总量至 24.52 万吨,创今年新高,但是仓单继续下降,主要是现货市场以升水为主,仓单流向现货。上周,LME 库存下降 0.58 万吨,总量至 19.24 万吨;另外,COMEX 库存同样延续下降。目前全球库存格局依然未变,铜价下方仍有支撑。

四、房地产投资反弹

4月17日,国家统计局公布的第一季度经济数据显示,1月份至3月份,全国房地产开发投资23803亿元,同比增长11.8%,增速比1月份至2月份提高0.2个百分点,增速创下自2014年12月份以来新高,房地产投资加速对铜价有支撑。

五、技术分析

下图是沪铜指数的周线走势图,从图中可以看出目前指数处于三角形整理的顶部,准确来说上有60日均线压制,下有30日均线支撑,最近几周的K现十字星比较多。趋势来看仍处于反弹走势中,后期需要关注上下均线的支撑和压力。预计下周沪铜指数波动区间在48600-49600元/吨。