摘要

Ø 国内经济需求疲弱,欧洲经济存在不确定性但仍处扩张中。

Ø 海外增产处于释放期,进口盈利窗口关闭,国内外库存处于历史低位对锌价有支撑。

Ø 下游房地产、汽车均较弱,关注年末冶炼企业补库需求

Ø 空头运行中,12月寻找做空机会。

操作策略

Ø 对于沪锌指数可在20800附近做空,止损在21200附近,止盈在20000附近。

Ø 跨期:跨期正套(买 1901 空 1902),如果 12 月以后库存大量累积,价差回归迹象,正套组合止盈平仓。

Ø 跨市:关注人民币及沪铝比值走势,寻找跨市正套机会。

一、 行情回顾

11月锌价经历了一次冲高回落的过程。从图1中可以看出,月初锌价在宏观经济形势走弱的背景下连续回调,一度跌破20600点;中旬,现货供应偏紧持续,低库存状态难改,市场挤仓情绪增加,锌价上涨近1000点;进入下旬,世纪锌矿的产能逐步运回国内,贸易摩擦情绪升温,工业品全线下挫,锌价暴跌,击穿20585的最低点,新一轮的下跌会不会开始?

图1:2018年10月份沪锌指数宽幅震荡

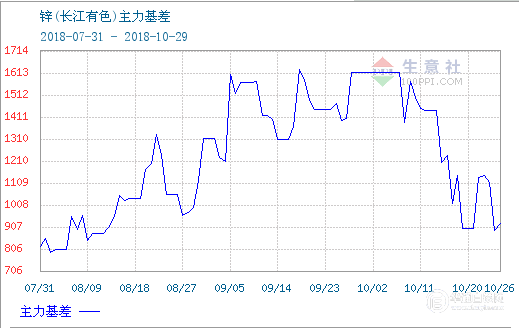

由于11月初进口盈利处于亏损状态,进口锌流入减少,国内库存再创新低,仓单不足导致市场逼仓情绪蔓延,现货升水迅速走高,基差突破年内高位1500点后逐步回落;从图2中可以看出,11月初基差到达1710的最高点,之后一路回落;目前沪锌主力基差的平均值为1071.21。

图2:沪锌主力合约基差走势图

二、国内外宏观面弱势运行

2.1国内需求疲弱

2018年10月份,规模以上工业增加值同比实际增长5.9%,增速比9月份加快0.1个百分点;环比增长0.48%。1-10月份,规模以上工业增加值同比增长6.4%,与1-9月份持平。10月份,PPI同比上涨3.3%,涨幅比上个月回落0.3个百分点。这也是PPI同比涨幅连续4个月收窄。在主要行业中,涨幅回落的有化学原料和化学制品制造业,上涨6.1%,比上月回落0.9个百分点;涨幅扩大的有石油和天然气开采业,上涨42.8%,扩大1.6个百分点。降幅扩大的有有色金属冶炼和压延加工业,下降2.6%,扩大0.9个百分点。

总体来看,我国10月份工业增加值和PPI均出现背离的现象,表明我国经济处于供应增加但是需求不振的状态,受油价下跌拖累,预计12月份的PPI仍将回落。

图3:经济数据走势分化

2.2欧洲经济存在不确定性

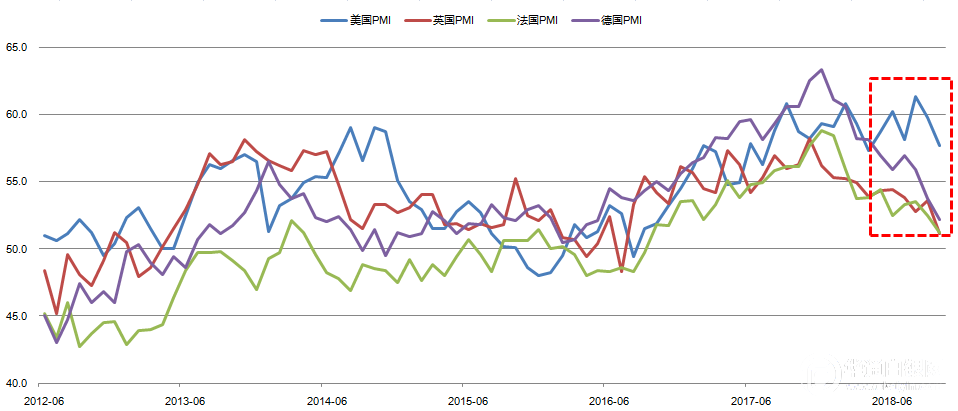

2018年欧美经济复苏进入了分化的阶段,美国一枝独秀,其他国家整体走弱,从下图的PMI 的走势中可以看出,欧洲几个主要的发达国家,基本逼近荣枯线,只有美国处于高位。

欧央行表示经济存在不确定性,但总体扩张。上周四,欧央行公布会议纪要,表示经济前景面临不确定性和脆弱性,部分证据表明经济增长面临的风险倾向于下行。然而大多数委员认为,数据虽然略逊于预期,但总体上与正在进行的广泛扩张保持一致。上周五公布的11月欧元区、德国及法国制造业PMI分别为51.5、51.6和50.7,均不及前值。

图4:欧洲经济存在不确定性

3.1国内外供应处于错配期

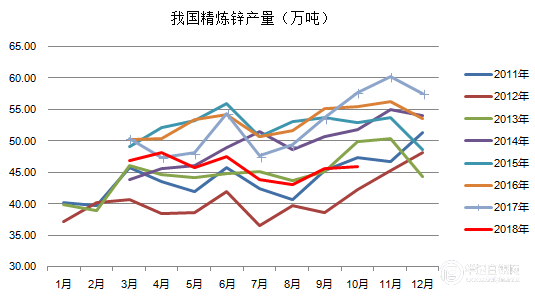

2018 年国内环保形势依然严峻,大矿山开工受到影响较小,但小矿山手续办理困难,整顿合并后的小矿山重启困难重重,难以贡献增量。大部分的矿山企业认为年内复产的可能性低,部分企业考虑明年七八月份复产。

图5:国内精炼锌新增产量较少

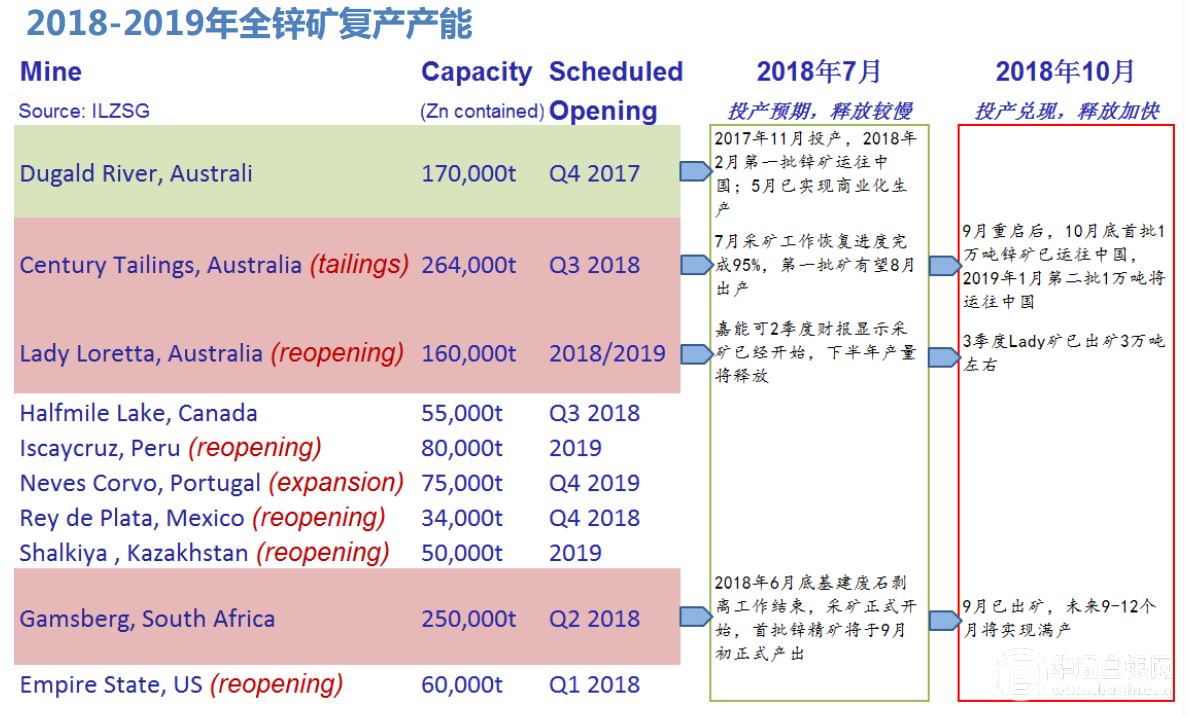

由于世纪锌矿等海外矿山的复产,今年前 7 个月巴西、秘鲁以及澳大利亚的锌矿增量较大,部分弥补了中国、印度、加拿大的减量。根据大型矿企投产计划 8 月份以后锌矿供给量逐渐释放,预计全年精矿增量 60 万吨。从结果来看,二季度全球前 25 家矿企(除中国外产能占比约为 62.2%)上半年增量为 2 万余吨,根据财报,海外矿企新增产能将在三四季度逐渐释放。

图6:海外矿山增产导致供应增加

3.2精炼锌进口窗口关闭

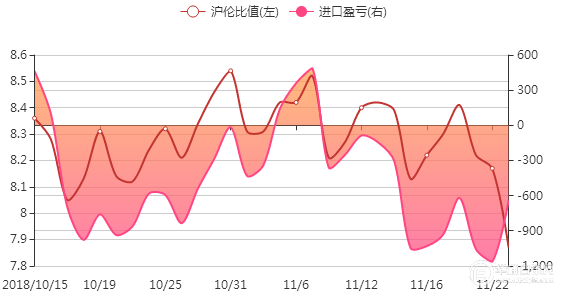

根据海关数据,9月精炼锌净进口量为6.9万吨,国庆节后进口锌陆续报关入内, 保税区库存降至3万余吨。从图中可以看出由于人民币持续贬值,11月份开始进口精炼锌处于亏损状态,流入货源减少。

图7:精炼锌进口处于亏损状态

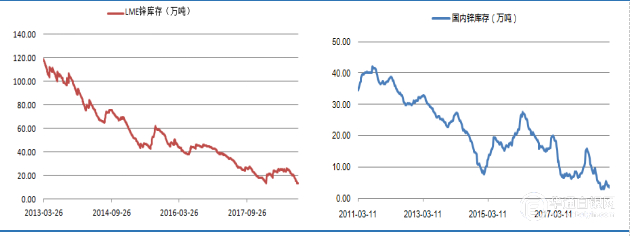

3.3低库存状态仍在持续

截止11月23日,LME的锌库存为12.16万吨,与10月23日相比减少4.1万吨,11月份整体库存处于下降趋势;国内锌库存为3.55万吨,与10月23日相比减少1.3万吨.从趋势来看,今年国内库存量在下半年一直处于回落的趋势中,预计12月份受环保限产等因素影响,国内冶炼厂难以恢复正常生产水平;沪伦比处于高位逐步下修,或不利于后期进口锌流入。目前国产锌锭供给持续偏紧以及社会库存、保税区库存位于历史低位对锌价仍有支撑,且短期内低库存态势难改。

图8:国内外库存情况分析

四、有补库需求,但整体仍弱

4.1房屋新开工面积增长,销售回落

1-10月份,我国房地产开发企业房屋施工面积784425万平方米,同比增长4.3%,增速比1-9月份提高0.4个百分点。房屋新开工面积168754万平方米,增长16.3%,增速回落0.1个百分点。商品房销售面积133117万平方米,同比增长2.2%,增速比1-9月份回落0.7个百分点。其中,住宅销售面积增长2.8%,办公楼销售面积下降10.5%,商业营业用房销售面积下降2.8%。

我国房地产开发面积与商品房销售面积均出现下滑现象,一方面说明我国房地产调控政策获得了成效,房地产销售进入降温模式;另一方面表明,政府在新增土地供应、控制房价等措施得到进一步体现。目前我国仍处于降杠杆阶段,房地产市场仍将保持偏弱的状态。

图9:我国房地产投资、销售面积情况分析

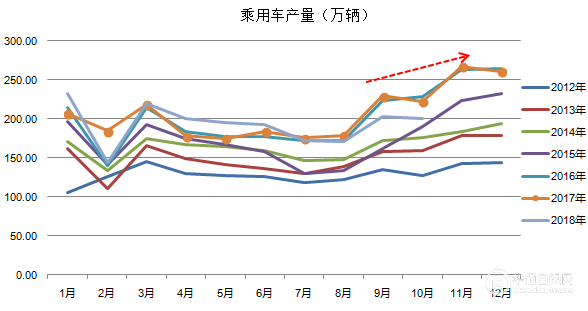

4.2乘用车生产不及去年

2018年10月,乘用车共销售204.68万辆,环比下降0.66%,同比下降12.99%。1-10月,乘用车销量同比结束增长,呈小幅下降。10月,在乘用车主要品种中,与上月相比,多功能乘用车(MPV)销量略有增长,其他品种均呈下降。临近年末,如果乘用车的销售增速不能止跌企稳,那么后期下游汽车消费难有大的起色。

图10:我国乘用车产量情况分析

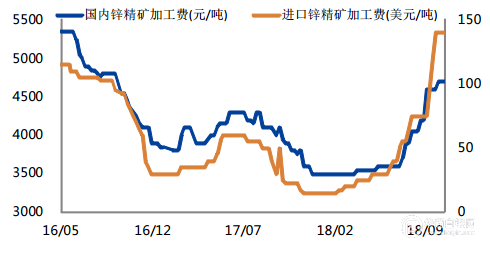

近期进口锌的加工费大涨带动了国内锌精矿加工费的回暖,二八分成提高了冶炼厂利润,其生产积极性有所增加。

图11:进口锌加工费大涨

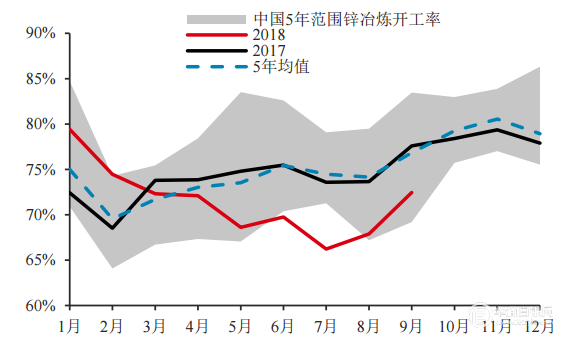

按照季节性规律以及冬储备库需求,锌冶炼企业开工率将在 10-12 月持续回升。随着矿供给的释放以及锌冶炼利润的修复,开工率将继续回升,后期锌矿供给的增加将逐渐传导至锭端。1-9 月锌锭产量累计同比略高于去年同期水平,四季度炼厂冬储备库,锌矿需求可能会增加,从而对价格形成较强的支撑。

图12:我国锌冶炼企业开工率

五、近强远弱的价差结构

目前低库存导致供需矛盾恶化,前期提示的02-01价差从高位回落, 由于库存极低,正套结构可以继续做。

图13:沪锌市场维持BACK结构

今年年初锌价开启了一轮下跌行情,一方面是受到需求走弱的影响;另一方面是受到海外矿山增产预期的打压。从图形上看,下跌尚未结束,目前仍处于A浪下跌,后期大概在18500附近会有支撑;那么在A浪下跌之后大概率会有一次反弹,从库存结构来看,也非常支持,后期关注22500附近的压力;我们建议可以参与C浪的下跌行情,大概会在明年国内炼厂复产前后,从大趋势来看未来锌价在16500附近会有很强的支撑。

图表 14:沪锌指数月线走势图分析

六、结论以及操作策略

国内经济需求疲弱,欧洲经济存在不确定性但仍处扩张中。海外增产处于释放期,进口盈利窗口关闭,国内外库存处于历史低位对锌价有支撑。下游房地产、汽车均较弱,关注年末冶炼企业补库需求。空头运行中,12月寻找做空机会。

操作策略

对于沪锌指数可在20800附近做空,止损在21200附近,止盈在20000附近。

跨期:跨期正套(买 1901 空 1902),如果 12 月以后库存大量累积,价差回归迹象,正套组合止盈平仓。

跨市:关注人民币及沪铝比值走势,寻找跨市正套机会。

七、风险分析

在12月份,我们判断是沪锌反弹沽空。但是,这样的判断也存在以下风险因素对我们的结论构成严峻的考验:

(1)美国12月份并未加息,刺激商品大幅反弹

(2)海外矿山产量释放不及预期,库存继续被消耗,市场产生逼仓情绪

(3)国内突然降准,流动性继续增加,不利于做空。