摘要:国内经济供需两弱,资金维持宽松,静待降税落地。供应仍处释放阶段,进口盈利窗口关闭,国内外库存处于历史低位。下游粗钢产量、地产开发增速反弹,汽车产量下滑明显,年末有补库需求。周线仍处反弹中,20600-22000区间高抛低吸。

操作策略:单边:对于沪锌指数可在20600附近做多,止损在20000附近,止盈在22000附近。跨期:跨期正套(买 1812 空 1901),如果 11 月以后库存大量累积,价差回归迹象,正套组合止盈平仓。跨市:关注人民币及沪铝比值走势,寻找跨市正套机会。

一、行情回顾

10月锌价在经历了8月份探底及9月份的上涨后,走出宽幅震荡的行情。从图1中可以看出,月初受国庆节期间央行降准影响,市场对资金面预期宽松,开盘后几个交易日锌价连续上攻,创反弹新高;在临近中旬的时候,锌库存及仓单均创新低,交仓压力猛增,锌价仍然很强;下旬市场情绪整体好转,锌价在1809交割之后进入平静期。月末,锌价受到半年线的压力开始拐头,海外供应压力的预期让市场冲高受阻,价格逐步进入调整。

图1:2018年10月份沪锌指数宽幅震荡

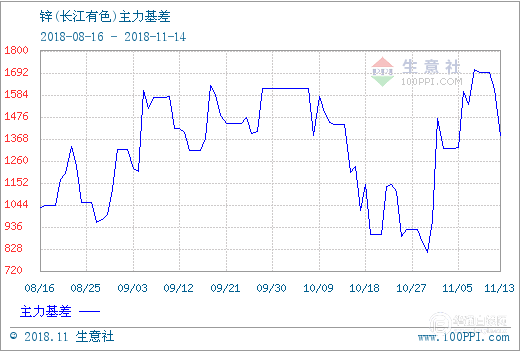

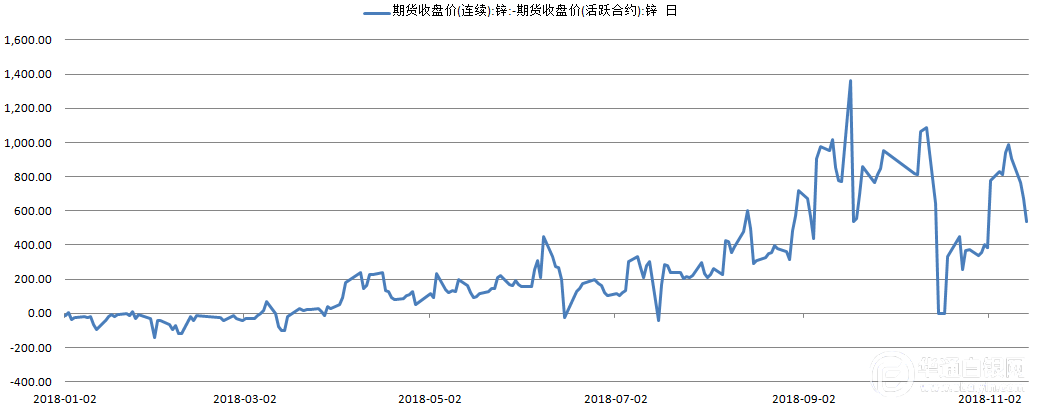

由于11月初进口盈利处于亏损状态,进口锌流入减少,国内库存再创新低,仓单不足导致市场逼仓情绪蔓延,现货升水迅速走高,基差突破年内高位1500点后逐步回落;从图2中可以看出,11月初基差到达1710的最高点,之后一路回落;目前沪锌主力基差的平均值为1071.21。

图2:沪锌主力合约基差走势图

二、宏观面分析

2.1国内经济供需两弱,静待减税落地

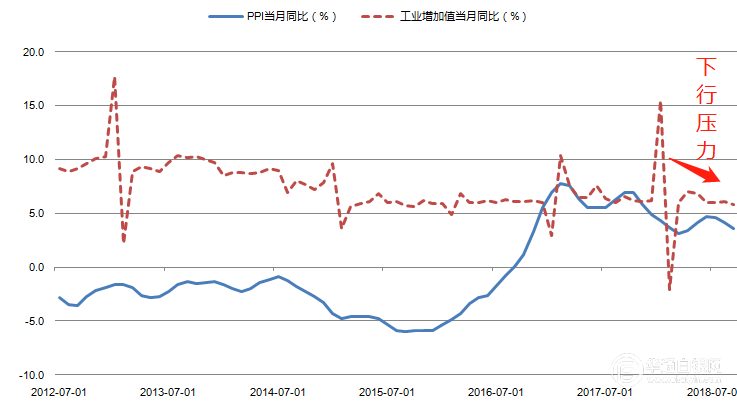

2018年9月份,规模以上工业增加值同比实际增长5.8%,比8月份回落0.3个百分点;工业增加值回落的主要受工业产销增速放缓,价格涨幅回落、上年利润片偏高等因素影响。9月全国工业生产者出厂价格(PPI)环比上涨0.6%,涨幅创年内新高,同比上涨3.6%,创5个月新低,为今年以来的第三低。10月油价、煤价等均出现回落,预计后期PPI弱势难改。总体来看,我国9月份工业增加值和PPI均出现回落的现象,表明我国经济供需两弱的状况, 随着10月份部分商品价格的下跌,后期PPI回落压力较大,需求仍是影响经济的主要因素。

图3:经济数据走势分化

财政部部长刘昆近日明确,今年减税降费规模预计超过1.3万亿元,同时还在研究更大规模的减税、更加明显的降费措施。更大规模减税降费措施无疑将进一步激发微观经营主体活力,包括把增值税税率从三档简并至两档同时下调税率,以及降低社保费率等。如果未来财政减税措施能尽快落地,那么将大大减轻企业负担,企业利润有望出现反弹。

2.2货币利率稳中有降,资金维持宽松

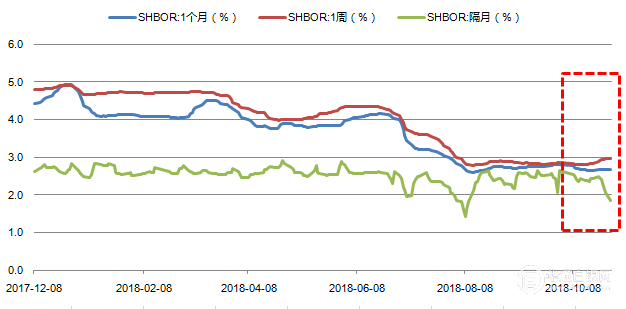

央行行长易纲在2018年G30国际银行业研讨会上表示由于去杠杆的大力推进,自去年来中国的宏观杠杆率已经企稳不再上升。在货币政策工具方面还有相当的空间,包括利率、准备金率以及货币条件等。考虑到美联储正在加息,中国的利率水平是合适的。从流动性来看,上周货币利率依然稳中有降,央行再度加大公开市场资金投放力度,加上前期的大规模定向降准,10月银行间市场资金依旧充裕,而10月货币利率R007和DR007再度下降,回落至年内次低水平。

图4:货币利率稳中有降,资金维持宽松

三、供应仍处释放阶段

3.1国内外供应处于错配期

2018 年国内环保形势依然严峻,大矿山开工受到影响较小,但小矿山手续办理困难,整顿合并后的小矿山重启困难重重,难以贡献增量。大部分的矿山企业认为年内复产的可能性低,部分企业考虑明年七八月份复产。

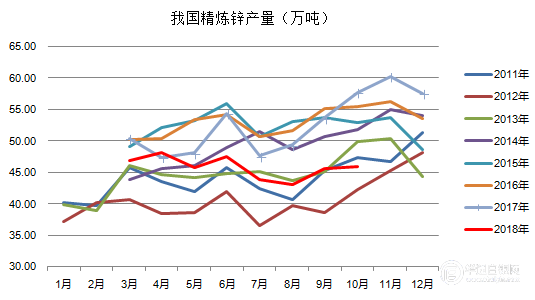

图5:国内精炼锌新增产量较少

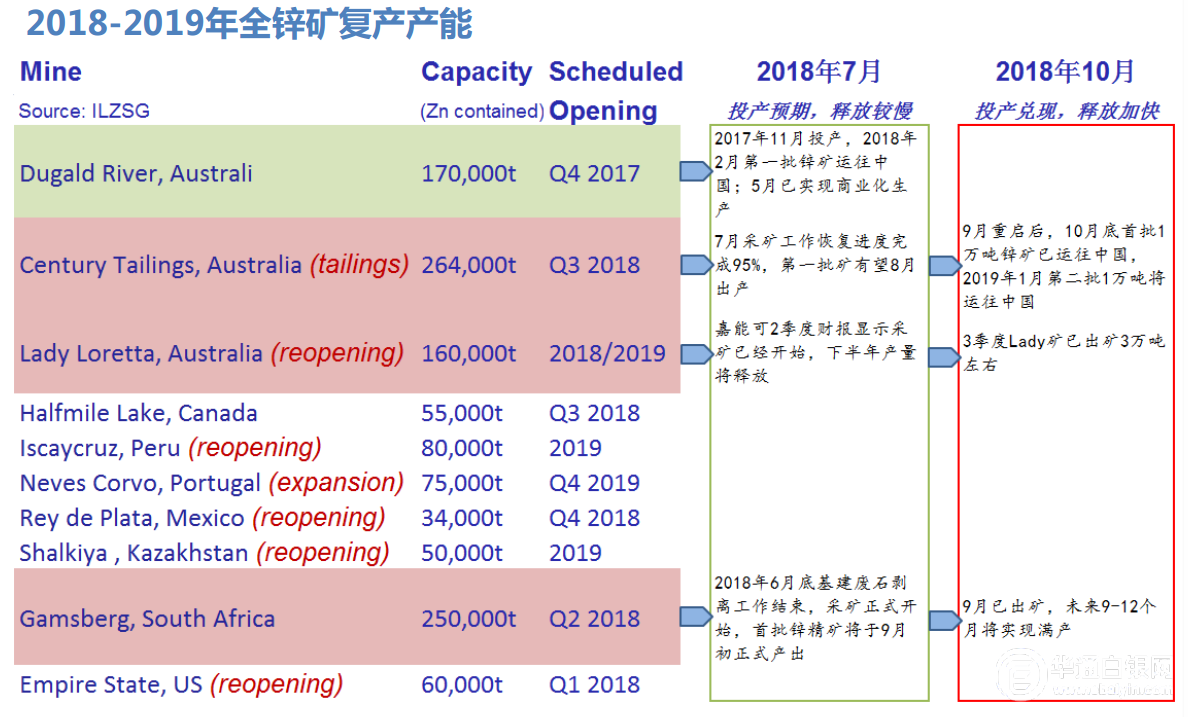

由于世纪锌矿等海外矿山的复产,今年前 7 个月巴西、秘鲁以及澳大利亚的锌矿增量较大,部分弥补了中国、印度、加拿大的减量。根据大型矿企投产计划预计 8 月份以后锌矿供给量将逐渐释放,预计全年精矿增量 60 万吨。从结果来看,二季度全球前 25 家矿企(除中国外产能占比约为 62.2%)上半年增量为 2 万余吨,根据财报,海外矿企新增产能将在三四季度逐渐释放。

图6:海外矿山增产导致供应增加

3.2精炼锌进口窗口关闭

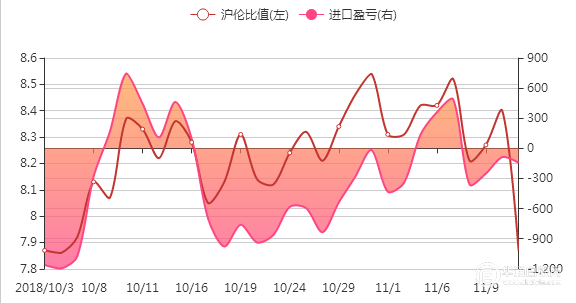

根据海关数据,8月精炼锌净进口量为5.6万吨,国庆节后进口锌陆续报关入内, 保税区库存降至3万余吨。从图中可以看出由于人民币持续贬值,11月份开始进口精炼锌处于亏损状态,流入货源减少。

图7:精炼锌进口处于亏损状态

3.3低库存状态仍在持续

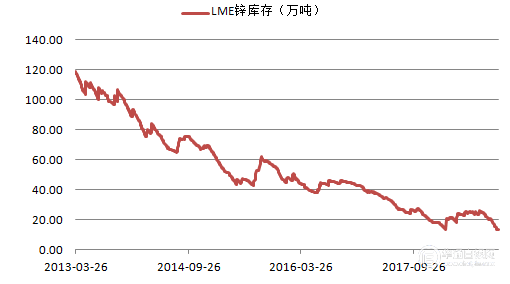

截止11月14日,LME的锌库存为13.09万吨,与10月14日相比减少5.8万吨,11月份整体库存处于下降趋势;国内锌库存为3.73万吨,与10月14日相比减少0.6万吨.从趋势来看,今年国内库存量在下半年一直处于回落的趋势中,预计12月份受环保限产等因素影响,国内冶炼厂难以恢复正常生产水平;沪伦比处于高位逐步下修,或不利于后期进口锌流入。目前国产锌锭供给持续偏紧以及社会库存、保税区库存位于历史低位对锌价仍有支撑,且短期内低库存态势难改。

图8:国内外库存情况分析

四、有补库需求,但整体仍弱

4.1钢铁产量创历史新高

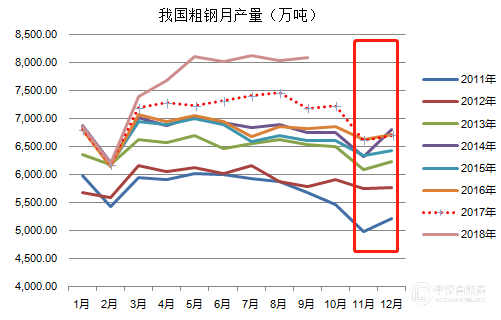

国内每年被腐蚀的钢铁占整个产量的10%,造成直接经济损失高达2000亿元。为了增强钢铁的耐腐蚀性,需要在钢铁表面镀锌,因此,钢铁的产量与锌的消费息息相关。根据2018年9月统计局公布的数据显示,全国生铁日均产量221.3万吨,环比增加6.2万吨,粗钢日均产量269.5万吨,环比增加10.4万吨,钢材日均产量322.5万吨,环比增加11.6万吨,生铁和粗钢产量均再创历史新高,钢材产量创了年内的新高。我们从图9中可以明显的看出今年整体钢铁产量处于历年的高位,而11月份又是每年钢铁产量增长最快的一个月,因此我们认为年末粗钢产量有望遵循规律上行。

图9:我国粗钢月产量情况分析

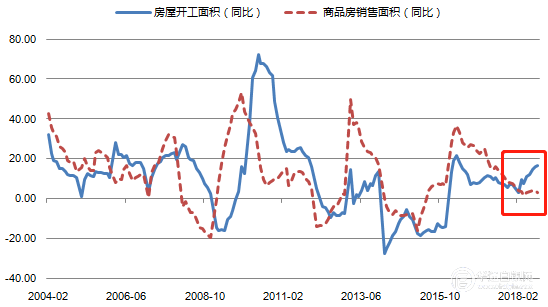

4.2房屋新开工面积增长,销售回落

1-9月份,房地产开发企业房屋施工面积767218万平方米,同比增长3.9%,增速比1-8月份提高0.3个百分点。其中,住宅施工面积530251万平方米,增长4.9%。房屋新开工面积152583万平方米,增长16.4%,增速提高0.5个百分点。但是商品房销售面积增速比1-8月份回落了1.1个百分点。其中,住宅销售面积增长3.3%,办公楼销售面积下降9.3%,商业营业用房销售面积下降1.1%。

我国房地产开发投资额与商品房销售面积出现背离现象,一方面说明我国房地产调控政策获得了成效,房地产销售进入降温模式;另一方面表明,政府在新增土地供应、控制房价等措施得到进一步体现。四季度,房地产市场大概率保持偏弱的状态。

图10:我国房地产投资、销售面积情况分析

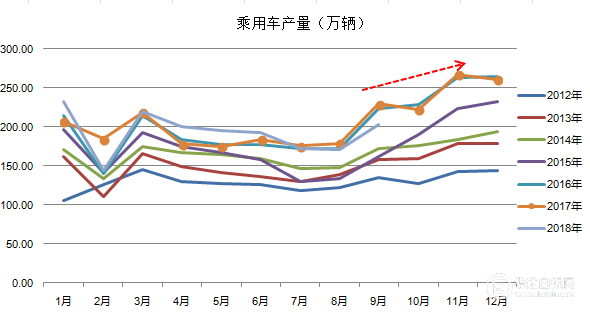

4.3乘用车生产不及去年

2018年1-9月,汽车产销2049.13万辆和2049.06万辆,同比增长0.87%和1.49%,增速分别比1-8月回落1.90个百分点和2.04个百分点。9月,乘用车产销分别完成202.5万和206.05万辆,产销量比上月分别增长18.7%和15.1%;与上年同期相比,产销量分别下降11.9%和12%,已连续三个月出现产销同比下降的情况。按照季节性的走势来看,四季度一般是年内乘用车产量较高的时候,因此我们认为年末乘用车生产进一步恶化的可能性不高。

图11:我国乘用车产量情况分析

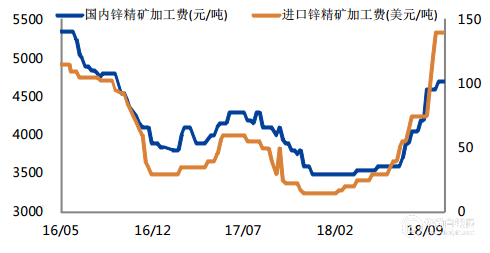

4.4冶炼企业补库需求或将增加

近期进口锌的加工费大涨带动了国内锌精矿加工费的回暖,二八分成提高了冶炼厂利润,其生产积极性有所增加。

图12:进口锌加工费大涨

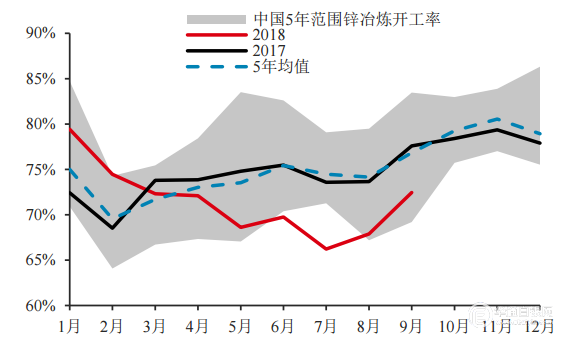

按照季节性规律以及冬储备库需求,锌冶炼企业开工率将在 10-12 月持续回升。随着矿供给的释放以及锌冶炼利润的修复,开工率将继续回升,后期锌矿供给的增加将逐渐传导至锭端。1-9 月锌锭产量累计同比略高于去年同期水平,四季度炼厂冬储备库,锌矿需求可能会增加,从而对价格形成较强的支撑。

图13:我国锌冶炼企业开工率

五、近强远弱的价差结构

目前低库存导致供需矛盾恶化,前期提示的12-01价差从高位回落, 由于库存极低,正套结构可以继续做。

图14:沪锌市场维持BACK结构

六、盘面博弈特征

从沪锌指数的周线走势来看,锌价自今年8月跌破20000点之后,开启了一波像样的反弹,两个月的时间上涨超3%。10月开始价格处于震荡阶段,目前长周期均线系统仍处于空头排列中,但是技术指标MACD在O轴下方形成金叉,后期价格在20800附近有较强的支撑,如果未跌破,我们认为反弹行情仍将延续,后期关注22000附近的压力。

图15:沪锌指数技术分析