【中国白银网6月11日讯】周四(6月10日)美元指数小幅下跌,盘中稍早时涨时跌,因投资者消化了美国通胀上升和欧洲央行评论,同时关注美联储下次会议;大宗商品货币在G-10货币中跑赢。黄金期货小幅收高,因官方数据显示美国5月通胀率攀升至13年高位,使黄金期货价格录得连续第二日上涨。油价小幅上涨,盘中再创逾二年新高,在媒体报道称美国取消了对伊朗石油官员的制裁后,市场一度下挫,之后再度转升。

商品收盘方面,COMEX 8月黄金期货收涨近0.1%,连续第二个交易日上涨,报1896.40美元/盎司。WTI 7月原油期货收涨0.33美元,涨幅0.47%,报70.29美元/桶;布伦特8月原油期货收涨0.30美元,涨幅0.41%,报72.52美元/桶。

美股收盘情况:标普500指数上涨0.5%,报4239.18点;道琼斯工业平均指数上涨0.1%,报34466.24点;纳斯达克综合指数上涨0.8%,报14020.33点;纳斯达克100指数上涨1.1%,报13960.35点;罗素2000指数下跌0.7%,报2311.409点。

周五前瞻

14:30 德国央行公布半年期预测报告

16:00 IEA公布月度原油市场报告

全球主要市场行情一览

美国股市周四攀升至纪录高位,基准国债收益率跌至3月以来的最低点,因为投资者猜测,即便数据显示上月消费者价格涨幅超过预期,美联储仍将维持其超宽松政策。标普500指数引领美国主要股指走高,该指数也收于历史最高收盘点位。得益于大型科技股上涨,纳斯达克100指数升至4月底以来的最高水平。

Commonwealth Financial Network的高级全球投资分析师Anu Gaggar表示,目前CPI仍在继续上升,但在基数效应和被压抑的需求影响之下,它可能无法对激烈的通胀争论给出明确的答案,你需要从债券市场寻找线索,10年期美国国债收益率回到3月初的水平,这表明债券市场正在逐步认同美联储的观点,即通胀上升是暂时的,不足以促使其短期内缩减货币刺激措施。

贵金属与原油

现货黄金收涨近10美元,报1898.51美元/盎司,盘中一度刷新本周低点至1870.15美元/盎司,在美国通胀数据显示国内价格上涨略快于预期,导致美债实际收益率下降后,黄金价格收复了早盘的跌幅。在美国公布CPI数据之前,欧洲央行再次承诺以更快的步伐执行其大流行病债券购买计划。

5月份美国消费者价格指数延续了数月以来的攀升势头,在经济走强之际带来了通胀压力变得更加稳固的风险;由于通胀预期强劲上升,CPI数据公布后美债实际收益率回落,提振了无息资产黄金的吸引力。

德国商业银行分析师Carsten Fritsch表示,市场猜测美国物价指数的上涨不足以迫使美联储改变其鸽派立场,这也对黄金价格起到了帮助。

黄金策略基金QGLDX联席投资组合经理Jason Teed称,美联储仍然认为,由于新冠引起的供应问题,以及去年封锁后经济出现反弹,当前的通胀上涨只是暂时的。到目前为止,市场似乎认同美联储的观点。如果通胀数据继续超出预期,黄金价格可能会进一步上涨。但如果我们看到通胀压力开始减轻,黄金可能会回吐我们今年迄今为止看到的一些涨幅。

油价周四小幅升至两年多来的最高水平,盘中交投震荡,美油7月合约结算价报每桶70.29美元,为2018年10月以来高位。在美国初请失业金人数降至去年第一波新冠疫情爆发以来最低后,市场对强劲的经济需求持乐观态度。

在美国据报道解除对一名前伊朗石油官员的制裁后,纽约原油期货一度下跌1.8%。美国财政部后来表示,已经取消了对三名前伊朗官员和两家此前参与伊朗石化产品贸易的公司的制裁。不过一名美国官员称,这是“例行”举措,和与伊朗重启2015年限制其核武器发展协议的谈判无关。

美国5月消费价格指数涨幅超预期,延续通胀上升势头,而这被视为带来了对大宗商品等另类资产的需求,因为投资者要追逐收益。

Again Capital LLC合伙人John Kilduff称,石油需求前景依然强劲,而且越来越强,同时,通胀脉冲波及大宗商品领域,原油作为对冲通胀的基本元素,是重要参与者。

尽管OPEC预计下半年全球需求将加剧回暖,但该集团及其盟友的闲置产能被认为比显示的少80%。OilX分析师还提到全球石油供应可能少于预期的“几个迹象”,反映了成熟油田产量下降和维修工作推迟到今年进行的综合影响。

外汇

周四美元小幅下挫,盘中走势震荡,10年期美债收益率尾盘跌破1.45%。欧洲央行政策会议和美国通胀数据公布后,隐含波动率普遍下跌,彭博美元指数的三个月波动率降至2020年2月以来的最低水平。大宗商品货币在G-10货币中跑赢;美元兑除两种货币外的其它货币都下跌。

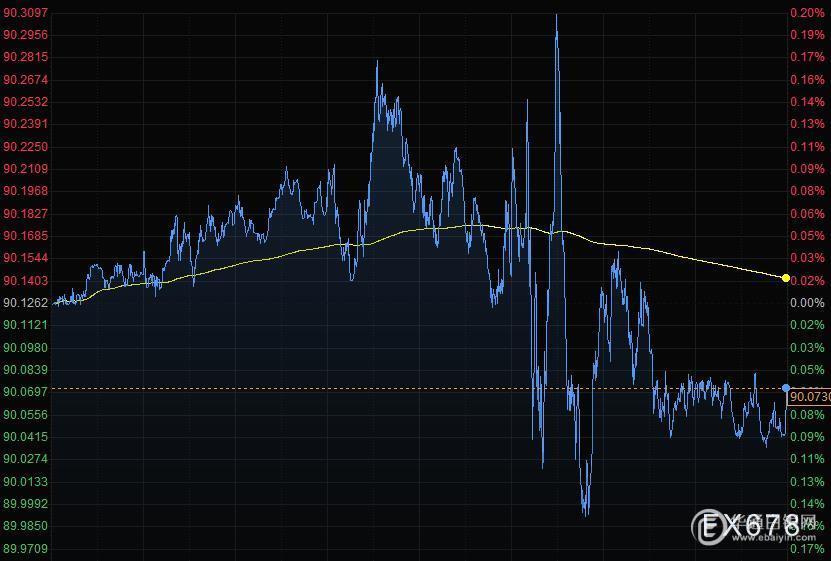

衡量美元兑一篮子主要货币汇率的美元指数在重要心理关口90附近窄幅波动,尾盘跌0.06%,报90.07。

野村策略师Jordan Rochester表示,美国CPI和欧洲央行决策都是市场的风险因素。两者现在都已过去,也都没有让基金经理改变对美联储和欧洲央行减码问题、美国通胀压力或任何其它政策措施的看法。

硅谷银行高级外汇交易员Minh Trang称,美元的总体趋势是有些疲软,这不仅仅是因为美国经济的强劲增长,很多经济体都在复苏。当你对全球整体增长持乐观态度时,通常会产生一种冒险心态,这将对其他货币有利,而不是美元。

欧元兑美元跌0.08%,报1.2170。Validus Risk Management的Jesus Cabra Guisasol表示,在通胀率低于2%目标且欧洲经济以不同速度复苏的环境下,欧元可能走低;尽管如此,市场普遍认为美元未来几个月会走低,因此欧元兑美元可能会测试1.25,这是2018年初以来的最高水平。

英镑领涨G-10货币,英镑兑美元升0.4%至1.4171,为6月4日以来最大涨幅。美元兑加元盘中一度下跌0.3%至1.2070,因油价走高。澳元兑美元一度上涨0.4%至0.7764。

国际要闻

【欧洲央行行长拉加德:预计下半年经济活动将加速,但供应瓶颈可能在短期内造成不利影响;下半年通胀预期将上升,随着暂时性因素逐渐消失,通胀率将随之下降,总体通胀率低于预期水平。市场利率上升部分反映了更好的经济,但持续上升可能导致过早的紧缩,欧洲央行将对汇率进行监控。显著加快购债步伐的决定是一致通过的 ,且“在适当的时候”会有关于退出紧急抗疫购债计划(PEPP)的讨论,现在还为时过早】

【美国5月CPI数据增幅大超预期】随着经济增强,预计通胀持续走高的风险将变得更加稳固。季调后CPI月率录得0.8%,为2009年以来最大增幅,年率录得5%,为2008年8月以来最大增幅,不过年率受到基数效应的影响。随着企业在需求激增和材料短缺、劳动力短缺等方面取得平衡,整个经济体的价格压力料将继续增加。航运瓶颈、投入成本上升和工资上涨,都将给保护利润率的企业带来挑战。

【OPEC月报:OPEC预计下半年原油需求将强劲复苏。2021年下半年的石油消费量将较上半年增加约500万桶/日。OPEC+已经恢复了一年前因疫情而停产的近40%的产量,并将于7月1日开会考虑恢复剩余产量。下半年市场对OPEC的原油日均需求量将达到2900万桶,而OPEC五月日均产量仅为2546万桶】

【前伊朗官员被解除制裁导致油价下跌】在美国解除对伊朗一名前石油官员和另外两名参与石油交易的伊朗人的制裁后,美豆一度大跌1.8%;随后美国官员解释称,财政部解除制裁的行动是例行公事,与伊朗核协议谈判无关,只是在事实需要时定期将从名单上除名,随后油价收复日内跌幅。

【消息人士:在周四的会议上,欧洲央行的三位政策制定者希望降低紧急抗疫购债计划(PEPP)的购债步伐】

【数据显示,美联储资产负债表首次突破8万亿美元】

【美国本财年迄今预算赤字已超2万亿美元,拜登全年预算赤字为3.7万亿】根据美国财政部周四公布的数据,本财年截至5月预算赤字已经达到2.06万亿美元,上年同期为1.88万亿美元。5月预算赤字为1320亿美元,2020年5月正值首轮纾困时的赤字为3988亿美元。共和党与财政保守派称,不断上升的债务负担对美国经济构成风险,尤其是在通胀压力上升并可能加重付息压力的情况下。与此同时伴随利率持低,华盛顿方面近年来对债务的担忧有所下降,拜登政府预计未来十年联邦债务只会略有增加。

国内要闻

【5月信贷支持实体经济力度不减】央行6月10日公布数据显示,5月末广义货币(M2)余额227.55万亿元,同比增长8.3%。5月份人民币贷款增加1.5万亿元,比上年同期多增143亿元,比2019年同期多增3127亿元。备受关注的社会融资方面,5月社会融资规模增量为1.92万亿元,比上年同期少1.27万亿元,比2019年同期多2081亿元,这一社融增量略逊于市场预期。

尽管社融规模有所回落,但专家表示,社会融资规模已经连续15个月保持在11%以上的较高增速,并且这一数据同名义经济增速基本匹配。“社会融资规模增量与正常年份相比并不少,结构也是比较好的。”中泰证券首席经济学家李迅雷指出,社会融资规模增量同比少增主要受表外三项和政府债券的影响。5月委托贷款、信托贷款、未贴现的银行承兑汇票均有所减少,合计比上年同期多减2855亿元。今年新增地方政府债务限额下达晚于去年,5月政府债券净融资比上年同期少4661亿元,也对社会融资规模增量有下拉作用。(经济参考报)

【发改委:全力抓好能耗双控 坚决遏制“两高”项目盲目发展】国家发改委环资司副司长赵鹏高近日在浙江省杭州市主持召开部分地区碳达峰碳中和工作座谈会,提出要全力抓好能耗双控和坚决遏制“两高”项目盲目发展这两项重点工作,确保今年顺利完成能耗强度降低3%左右的目标。

(文章来源:汇通网)